Grünes Kreditgeschäft

Als zentralen Baustein für die Zukunftsfähigkeit unseres Geschäftsmodells sehen wir unsere Produkte im Bereich Green-Lending. Basierend auf unserer Bewertungskompetenz, langjährigen Erfahrungswerten und unserem Immobilienmarkt-Know-how sowie existierenden Marktstandards, haben wir Kriterien für die ökologische Werthaltigkeit gewerblicher Immobilien definiert, die die Grundlage für unser „Green Finance Framework – Lending“ bilden. Neben der Erfüllung von Mindestanforderungen an die Energieeffizienz, dem Vorhandensein bestimmter Gebäudezertifikate entsprechender Güte, gelten auch die Anforderungen für taxonomiekonforme Gebäude als eines der möglichen Qualifizierungsmerkmale eines sogenannten „Green Loans“. Diese Definition wurde mit Experten aus unserem Haus mit dem Ziel der weltweiten Anwendbarkeit entwickelt. Das erarbeitete Framework wurde im Rahmen einer Second Party Opinion durch die ESG-Ratingagentur Sustainalytics auf Anspruch, Marktgerechtigkeit und Eignung der Qualifikationskriterien geprüft und dabei als glaubwürdig und effektiv („credible and impactful“) eingestuft. Dieses von unabhängiger Stelle zertifizierte Rahmenwerk dient als Grundlage für die Vergabe grüner Kredite. Eine Aktualisierung der Kriterien sowie der Second Party Opinion hat im Berichtsjahr stattgefunden.

Als Immobilienfinanzierer stehen wir gemeinsam mit unseren Kunden in der Immobilienbranche in der Verantwortung, einen Beitrag zur Transformation des Gebäudebestands hin zu einer besseren Klimaverträglichkeit zu leisten. Eine fundierte Kenntnis über den Climate Impact unseres Finanzierungsportfolios ist dabei Grundvoraussetzung, um zukunftsfähige und zielorientierte Entscheidungen zu treffen. Deshalb haben wir uns bereits im Jahr 2021 dazu entschieden, als Unterzeichner des PCAF Commitment Letters unsere finanzierten CO2-Emissionen unseres Commercial Real Estate Financing Portfolios bis zum Ende des Jahres 2024 nach dem PCAF-Standard zu berichten.

Green Finance Rahmenwerk - Lending

In unserem Green Finance Rahmenwerk - Lending legen wir die Kriterien für ökologisch nachhaltige Immobilien offen und definieren, wann energetische Sanierungsmaßnahmen beim Gebäudebestand maßgeblich zu einer höheren Energieeffizienz beitragen. Damit schaffen wir Transparenz und ermöglichen es unseren Kunden, fundierte Anlageentscheidungen zu treffen. Zudem sind wir so als Immobilienfinanzierer in der Lage, grüne Finanzierungen („Green Lending“) anzubieten und entsprechend offenzulegen.

- Green Finance Framework - Lending

- Second-Party Opinion - Aareal Bank Green Finance Framework - Lending (in Englisch)

Unser werthaltiges Immobilienfinanzierungsportfolio

Die Aareal Bank Gruppe finanziert Gewerbeimmobilien, insbesondere Bürogebäude, Hotels, Shoppingcenter sowie Logistik- und Wohnimmobilien – und damit keine aus Nachhaltigkeitssicht umstrittenen Industrieanlagen und Projektvorhaben bzw. andere kontroverse Objekte. Dabei liegt der Fokus auf der Finanzierung bereits fertiggestellter Gebäude (Bestandsfinanzierung).

Die aktive Portfoliosteuerung gewährleistet die optimierte Allokation des Eigenkapitals auf die aus Risiko- und Ertragssicht attraktivsten Objekte und Regionen im Rahmen unserer Drei-Kontinente-Strategie. Durch Berücksichtigung von Maximalanteilen für einzelne Länder und die Vielfalt der Objektarten im Portfolio gewährleisten wir dabei eine hohe Diversifizierung und vermeiden Risikokonzentrationen, was wir neben der Neugeschäftssteuerung auch durch aktive Syndizierungsleistungen erreichen.

Die Berücksichtigung spezifischer quantitativer und qualitativer Kriterien zahlt, ebenso wie unser ausgeprägtes Risikobewusstsein, auf die Ausgewogenheit und damit Qualität des Portfolios ein. Wir verbinden ein waches Auge für Chancen und Risiken mit lokaler Marktexpertise und umfangreichem Branchen-Knowhow. So sichern wir die umfassende Beurteilung eines Objekts bzw. einer Finanzierung.

Unsere Nachhaltigkeitskriterien bei Geschäftsplanung und Objektbewertung

Die aktive Portfoliosteuerung gewährleistet die optimierte Allokation des Eigenkapitals auf die aus Risiko- und Ertragssicht attraktivsten Produkte und Regionen im Rahmen unserer Drei-Kontinente-Strategie. Durch unser aktives Portfoliomanagement hinsichtlich Ländern, Produkten und Objektarten gewährleisten wir eine hohe Diversifizierung und vermeiden Risikokonzentrationen in unserem Portfolio. Wesentliche Instrumente zur Portfoliosteuerung sind die Neugeschäftssteuerung und aktive Syndizierungsleistungen.

Nachhaltigkeit als Finanzierungskriterium

Bei der grundsätzlichen Beurteilung des Geschäftsumfelds von Ländern, in denen wir tätig sind oder tätig werden wollen, berücksichtigen wir neben volkswirtschaftlichen Größen, wie

z.B. der Veränderung des Bruttoinlandsprodukts, der Arbeitslosenquote und der Zinsentwicklung, der Entwicklung der Immobilienmärkte sowie weiterer Aspekte, u.a. auch die Rechtssicherheit, die Markttransparenz sowie das Korruptionsniveau des jeweiligen Landes.

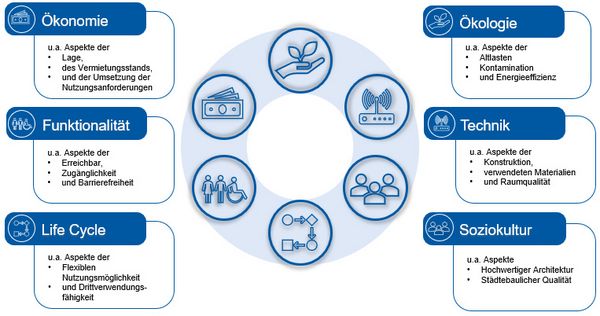

Bei der Kreditvergabe prüfen wir im Zuge der Objektbewertung folgende nachhaltigkeitsrelevanten Aspekte einer Immobilie:

- die ökonomische Qualität, z. B. hinsichtlich der Lage, des Vermietungsstands, der Umsetzung der Nutzeranforderungen und der Wirtschaftlichkeit der Grundrisse

- die technische Qualität, z. B. Aspekte der Konstruktion, der verwendeten Materialien, des Brand-, Wärme- und Schallschutzes, der gebäudetechnischen Ausstattung und der Raumqualität (in Form des thermischen, akustischen und visuellen Komforts)

- die funktionale Qualität, z. B. Erreichbarkeit und Verkehrsanbindung, Zugänglichkeit und Barrierefreiheit

- die Life-Cycle-Qualität, z. B. aufgrund der flexiblen Nutzungsmöglichkeiten, der Wiedervermietbarkeit, der Drittverwendungsfähigkeit und der Angemessenheit der Aufwendungen für den Werterhalt

- die soziokulturelle Qualität, z. B. hochwertige Architektur, städtebauliche Qualität und potenzielle Nutzer

- die ökologische Qualität, z.B. im Rahmen der Altlasten und Kontaminationsprüfung sowie der Energieeffizienz

Regelmäßige Wertüberprüfungen anhand von Gutachten geben Aufschluss über Veränderungen der in der Abbildung dargestellten Kriterien:

Unsere risikobewusste, vorausschauende Kreditpolitik und den effizienten Kreditentscheidungsprozess

Wir konzentrieren uns in der gewerblichen Immobilienfinanzierung vornehmlich auf Investment-Finanzierungen, also auf Finanzierungen fertiggestellter Gebäude. Die Objekte sind in der Regel erstrangig besichert, deckungsfähig und verfügen über moderate Beleihungsausläufe. Wir überzeugen uns bei jeder Finanzierung selbst von der nachhaltigen Qualität der von uns finanzierten Objekte.

Im Kreditgeschäft spiegeln die Aufbauorganisation und die Geschäftsprozesse der Aareal Bank Gruppe konsequent die Ausrichtung auf ein effektives, professionelles und gruppenweites Risikomanagement wider. Dies schließt eine umfassende Berücksichtigung aufsichtsrechtlicher Anforderungen ein. Beleg für den Beitrag der Aareal Bank Gruppe zur Stabilität des Finanzmarkts, insbesondere im Gewerbeimmobiliensektor, ist die kontinuierlich niedrige Kennzahl für das Kreditausfallrisiko.

Die Finanzierung von Objekten und Portfolios ist mehr als eine reine Kreditvergabe. Weil sich Märkte immer schneller wandeln, ist der Erfolg unserer Kunden maßgeblich davon abhängig, ob sie sich einen Vorsprung in ihrem jeweiligen Markt verschaffen können. Unsere Strukturierungskompetenz – also die Umsetzung von Kundenvorstellungen und -erwartungen – im Finanzierungsgeschäft und unser effizienter Kreditentscheidungsprozess sind darauf abgestimmt, unseren Kunden eben diesen Vorteil zu ermöglichen.